初めてのマイホーム購入!その前に知っておこうVol.2【住宅ローン編】

今日のお話は住宅ローンの選び方のお話です

住宅ローンの中には、財形住宅融資や自治体住宅融資などの公的住宅ローン、共済や社内融資などの住宅ローンもありますが、最近は低金利が続いていた影響もあり、ほぼ民間住宅ローンを利用されている方が多いのではないでしょうか?

※この民間住宅ローンの中にはフラット35などの商品も含まれております。

ですので、今日のお話はこの民間住宅ローンにまつわるお話となります。

民間住宅ローンには大きく分けて3つの金利タイプがあります。

その特徴的な金利タイプは、全期間固定金利型・変動金利型・固定金利期間選択型の3つです。

目次

全期間固定金利型

全期間固定金利型はその名の通りで、契約時に決まった金利が完済時まで適用されます。

その代表格が住宅ローンの証券化手法を使ったフラット35となっています。

図1

金利が変動しないので、元利均等払いで支払う場合なら、毎月の返済額は常に一定で返済計画が立てやすい返済方法となっています。

社会情勢に左右されることがありません。

強いてデメリットを挙げるとすれば、現段階でいうと変動金利型を選択する場合より金利が高く設定されていますので毎月の支払額が増えてしまうことです。

超低金利で推移していたここ20年ほどの間、固定金利を選択していた人は高い金利のまま支払い続けたことになるわけです。

変動金利型

借入期間中に適用される金利が変動する金利タイプです。

住宅ローンの変動金利の根拠とされているのが【短期プライムレート】という数値です。

短期プライムレートとは、銀行が信用度の高い優良企業に融資する際の優遇金利のことです。

短期プライムレートの数値は、多くの銀行は現在でも1.475%で、2009年1月からずっと変化していませんでした。

ですので長期間に渡り変動金利は低金利のまま推移していたわけです。

住宅ローンは個人向けで、優良企業に比べれば信用度が低いことから、短期プライムレートに1%上乗せした数字が基準金利となります。

ただ今は住宅ローン商品の奪い合いが起きていますので、この基準金利から【優遇金利】という名目で1.8%~2.0%安くなった金利が変動金利の借入利率となっています。

一般的に借入後は、半年に一度、適用金利の見直しが行われるものが多くなっています。

ただし、たとえ適用金利が変動したとしても、一般的に月々の返済額は5年間変わりません。

変動金利を選ぶメリットとしては、固定金利に比べ金利が安いため、当初の毎月の支払額が安く抑えられることです。

逆にデメリットとしては、金利上昇のタイミングで選択してしまうと支払額が急上昇してしまう恐れがあることです。

今の局面を考えると、今後35年間短期プライムレートがこのままということは考えにくいので、金利上昇リスクも念頭に入れておく必要はありそうです。

金利が変動した場合の支払額の推移はこのようなイメージになります。

図2

昔はこの表を見てもらいながら、リスクをお話ししたものです。

でも、前述した通りここ15年ほどは短期プライムレートが低金利で張り付いたままでしたので、先ほどのこの図のままでした。

変動しない変動金利なら、金利が安い分変動金利の方が得でしたもんね。

上の図2にある【25%以内】、ここにちょっと引っかかった人はさすがです。

次はこの25%の部分についてお話しします。

125%ルール

変動金利の場合、毎月の返済額が変わってしまうリスクが伴います。

しかし、多くの人が利用している住宅ローン、国の政策により金利が上昇し、多くの国民が破綻してしまうことは避けなくてはいけません。

そこで、変動金利には125%ルールというものが制定されています。

これは、見直し後の返済額が、前回の1.25倍以上には増えないというルールです。

例えば、見直し前の返済額が月額10万円であった場合、見直し後の返済額は12万5,000円が上限となります。

こう定められているのです。

一方で、見直し後の返済額に下限は設けられていません。

見直し後の返済額は125%以内には抑えられるのですが、それはあくまで毎月の支払額のみの話です。

先ほどの例で言うと、125,000円が月額の上限支払額でしたが、金利が大きく上昇し毎月の利払い額がこの125,000円をもし上回ってしまった場合は、元金が全く減っていない、もしくは元金が増えていく、こういうことも起こり得るのです。

図3

万一、この未払い利息が完済期間までに消化できなかった場合は、最終回に一括払いとなりますので、金利上昇局面での変動金利の選択はリスクにもなり得るのです。

ここでも図3の中に新しいルールが登場しました。

5年ルールです。

次はこの説明を。

5年ルール

せっかくマイホームを手に入れたのに、すぐに金利が上昇し支払いに窮する、払えなくなる。

こんなことが起こらないように、住宅ローンで変動金利を選んだ場合でも、変動金利には【5年ルール】というものが定められています。

借入直後から半年に1度の金利の見直しがありますが、仮に金利が上昇したとしても、すぐに毎月の返済額が増えるわけではありません。

金利が上昇しても、5年間は毎月の返済額が変わらないとうルールが定められているためです。

ただし、住宅ローンの5年ルールにはデメリットもあります。

5年ルールや125%ルールで毎月の返済額が変わらなかったとしても、住宅ローンを返済期間中に完済する義務は継続します。

上昇した金利のために生じた未返済分は、先ほどもお話しした通り、住宅ローン契約の終盤に返済を求められます。

5年ルール、125%ルールは急激な変化を抑制するための仕組みであって、総返済額を減らす仕組みではありません。

したがって、このようなデメリットがあるということも忘れてはいけません。

毎月の返済額が急激に変化しないとはいえ、住宅ローン金利の動向は注視しておきましょう。

固定金利期間選択型

固定金利選択型は、借り入れ当初から2年、3年、5年、10年などの一定期間中の金利が固定されるタイプとなっています。

この期間は金融機関によって様々ですが、多くの場合固定期間が短いほど低金利となっています。現段階では。。

固定金利期間終了後は、変動金利型や、再度、固定金利選択型を選ぶことができ、その時点の金利でその後の毎回の返済額が再計算されることになります。

この場合、固定金利期間終了後の固定金利の利率、変動金利の利率はその時の時勢によって変化します。

今のような、今後金利上昇が確実な局面では、この固定金利期間選択型という選択肢が一番ない選択肢になるかもしれません。

2年間固定、3年間固定、その後再調整された金利で再スタートという選択肢には危険が潜んでいます。

それは、このタイプのローンには前述した5年ルール、125%ルールが適応されないことが多いためです。

固定期間選択型の住宅ローンには5年ルールと125%ルールがない

固定期間選択型の住宅ローンとは、返済期間のうち、定められた当初期間だけは、低金利の固定金利が適用され、当初期間経過後は金利条件が変わるタイプの住宅ローンです。

多くの固定期間選択型の住宅ローンでは、当初期間の金利は優遇された引下げ幅が適用されています。

そのため、当初期間終了後は、引下げ幅が縮小し借入金利が上がってしまう傾向があります。

その時の情勢が読めないためです。

一般的に、当初期間終了後に金利が上がるケースに対しては、125%ルールが適用されません。

当初期間が5年以下のように短い場合は、元金部分が多く残っているため、金利上昇時に毎月の返済額が25%を超えて上昇してしまうこともあり得ます。

それを避けるためには、当初期間中に期間短縮型の繰上げ返済を積極的に行ったり、金利が上昇してしまう前に完済するなどの対策が必要です。

逆に金利が高い時期に借りてしまい、将来的に金利が下がりそうなタイミングでは有効な選択肢になるのではないでしょうか?

なので、今はないですね。

金利タイプの選択は難しいですよね?悩みますよね?

どっちを選んだ方がいいか分からない、決めきれないという人には両方を取り入れたミックス型という商品もあります。

ミックス型

ミックスプランとは、同じ銀行で変動金利と固定金利をセットで借りる商品です。

固定金利の安定性にプラスして、変動金利の金利の安さを享受できるのでいいとこ取りの気もしますが、それぞれに対して融資手数料がかかる場合や印紙代が余分にかかることもあるので注意が必要です。

また、金融機関によっては全期間固定型の融資商品がない場合もあります。

その場合はミックス型を選択できないケースもありますので注意が必要です。

いずれにせよ、適正な住宅ローンを選ぶためには専門知識が必要ですし、その人その人のライフプランにより適正な商品は異なってきます。

多くの方にとって住宅ローンは、35年間もの長期間お付き合いするものになります。

適当に選んでいいわけがありませんよね?

身近にファイナンシャルプランナーの人がいるならぜひ相談してみてください。

きっと担当している不動産の営業マンと違うことを言うはずです。(笑)

RE/MAX L-styleには、CFP®資格ホルダーも在籍しています。

日本FP協会によるとCFP®は、北米、アジア、ヨーロッパ、オセアニアを中心に世界25カ国・地域(2022年3月現在)で導入されている、「世界が認めるプロフェッショナルFPの証」で、FPの頂点とも言えるものです。

とあります。

ぜひ一度ご相談してみてはいかがでしょうか?

金利の動向と金利タイプ選び

いろいろな金利タイプをご紹介してきましたが、変動金利を選ぶのか固定金利を選ぶのかは、経済の動向、政策の動向を見極めながら判断をしていく必要があります。

金利がこれから下降すると思われる局面では変動金利を。

これから金利が上昇すると思われる局面では全期間固定金利型を選択するのがベストだと言われています。でもこんなことを言うと、それが予測できるなら悩まないよ。

こう言われることもありますが、それは私たちでも分かりません。

あくまで予測は予測だからです。

天気予報士が晴れと予想しても雨が降ることもあるように、予想確率100%での予想は出来かねます。

ただ、過去の状況、経済状況、世界情勢などを元に、ある程度の推測はできます。

そういった話を聞いて、その推測を元に、少しでもリスク回避に繋がってくれればというのが私たちの希望です。

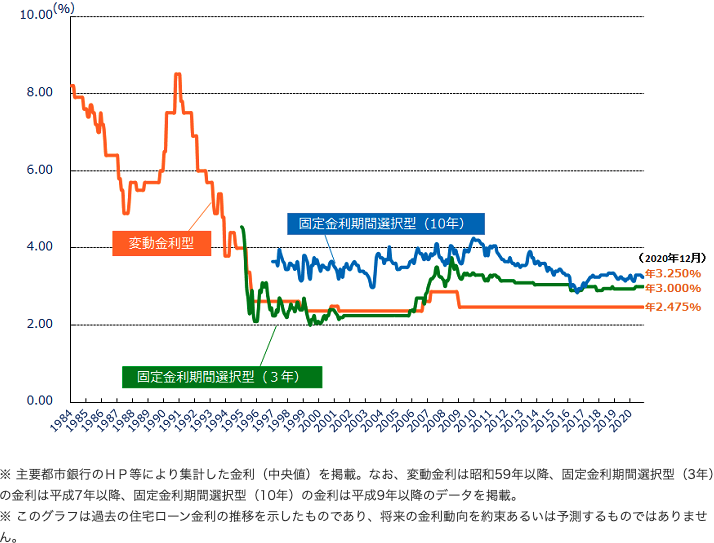

ちなみにこちらの過去の金利推移のグラフを載せておきます。

これを見て気付くと思いますが、25年ほどずーっと低金利の時代が続きました。

でも過去には8%を超える時代もあったことを忘れてはいけません。

住宅ローン選びは重要ですので、メリット・デメリットをしっかりと理解しておくようにしましょう。