目次

賃貸の方がいい?

こんな時代だし、将来どうなるか分からないから家を買うのはやめておこう

今の世の中こう思っている人は少なくはないかもしれません。

終身雇用の時代は終わり、早期退職を勧告されたり残業代カット、ボーナスも減ってしまった。

こんな話を友人やお客様から聞くことが多くなっています。

だから今のまま賃貸でいいんだ。

こんな選択を強いられている人が多いのではないでしょうか?

本当にそうでしょうか?

賃貸住宅に住んでいたらいつでも引越しをできる。

今より状況が悪くなれば、家賃の安いところに住み替えることもできる。

そう考えているのでしょう。

私は若いころ、賃貸仲介の仕事に長年携わっていました。

今でも賃貸住宅のあっせんのお手伝いもしています。

もちろん、前述の理由で住み替え、引越し先を探しに来る人は少なくはありません。

今家賃8万円の部屋(3LDK)に住んでいる。

家族4人。

部屋は今くらいの広さはキープしたい。

築年数も多少は古くなっても構わないが、あまり古すぎるのはちょっと・・・

だいたい探しに来られる方のお話はこんな感じです。

今住んでいるお部屋の家賃は多分相場です。

ここ20年くらい、日本の家賃相場は横ばいです。

大幅に上がったり下がったりしていることはありません。

築年数の経過ごとに賃料は下落していきますがそれでも年間1%程度のもの。

現在の相場より1割も2割も高い賃料で入居している人は、10年以上、15年以上同じ部屋に住み続けている人くらいのものです。

大阪ではこんな感じですが他地域ではどうなのでしょう?

地方都市なら大幅に家賃が下落している地域もあるのでしょうかね?

仮に同程度のお部屋を1割安く借り直せたとしても、このケースですと出費を浮かせることができるのは、毎月8千円です。

毎月8千円浮けば大きいような気はしますよね。

でも、この毎月の8千円を浮かせるために賃貸物件を契約するための初期費用が掛かります。

部屋を借りるための費用が30万円ほど、引越し代で20万円、その他にもカーテンを買いなおしたりいろんな費用がかかりますのでざっと5-60万円はかかってしまうわけです。

それに対して月々8千円の差額では、回収するのに何か月かかってしまいますか?

5年、6年経過して初めてそこから、引越しして安くついたねとなるわけです。

これでは引越しする意味がありませんから、家賃を下げるために引越しするのであれば、毎月の家賃は2万円程度落とさなければ意味がなくなります。

そうなれば生活水準をかなり落とす必要が出てきます。

それができないので、こういう選択肢は選びにくくなるのです。

ではどうすれば毎月の住宅費を節減できると思いますか?

単純です。

家を購入すればいいのです。

住宅ローン控除

ここ20数年間、日本は失われた20年間と評されるように物価水準、給与水準は低迷したままです。

そのせいもあって、低金利の時代が長年続いています。

その恩恵を最も受けているのが住宅ローンです。

今年の税制改革で、住宅ローン控除の仕組みが変わりました。

昨年までは年末ローン残高の1%を上限として所得税、住民税から控除されていましたが、今年から0.7%へ引き下げがなされました。

「なんだ、昨年までは得だったけどもう遅いやん。」

そう思う方も少なくはないかもしれません。

たしかに、昨年までの方が支払った税金が多く返ってくるチャンスがありました。

でも、あくまでチャンスです。

昨年までは個人が売主さんの物件を購入した場合、年間最大20万円まで、業者売主の物件なら年間最大30万円までの所得税、住民税の一部が控除、返還されていました。

それが同じく年間14万円、年間21万円まで下げられたことになるのですが、実際に毎年30万円もの所得税、住民税を支払っている人は多くありません。

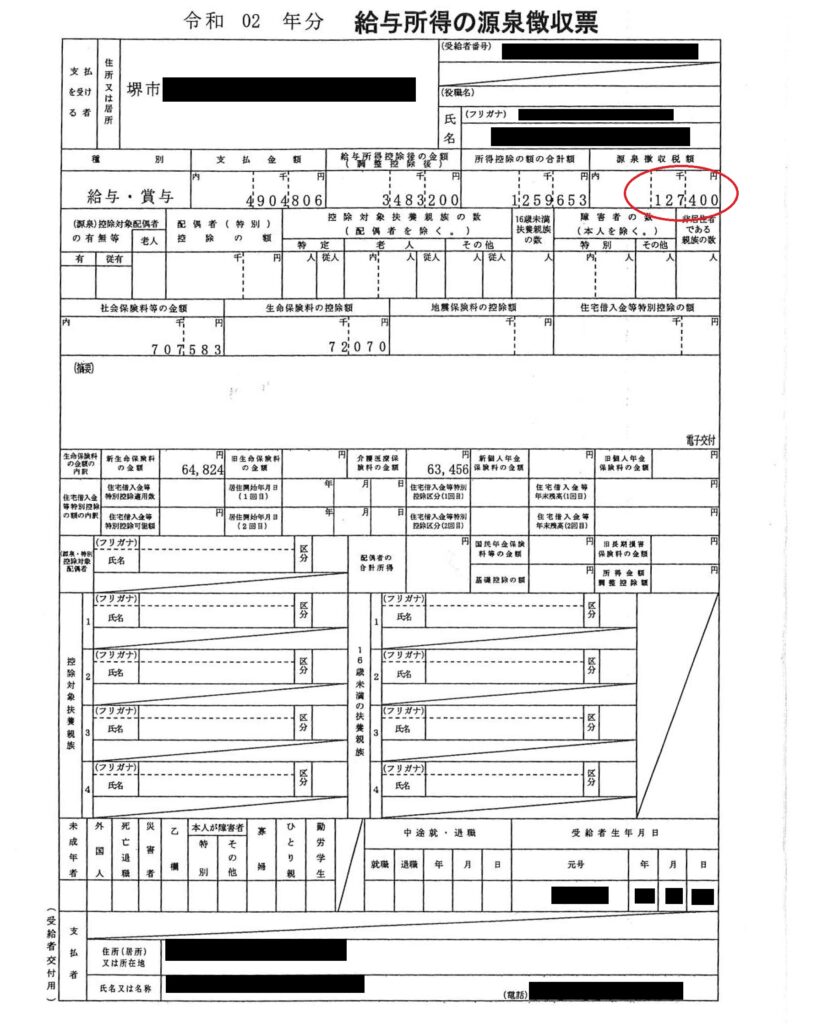

年収が約500万円の人でも所得税の年額は12.7万円でした。

年末の住宅ローン残高の1%というワードだけがピックアップされてしまうので『減った』と大騒ぎするわけですが、実際にフルの恩恵を受ける人ばかりではなかったわけです。

でもたとえ14万円でも、月額に換算すると1.2万円ほどです。

大きな節税にはなります。

仮に毎月8万円の家賃を払い続けているとしたら、その金額を住宅ローンに換算すると3,000万円の借入額とほぼ同等です。(35年返済、変動金利0.7%)

一戸建てなら駐車場も付いていたり、4LDKくらいの広さを確保できそうな金額帯です。

私たちのオフィスがある大阪市住吉区の相場でいうと、賃貸の家賃8万円っていう金額なら築30年くらいの2LDKの相場です。

同じ支払額でも広さは倍、同じ広さ築年数でよければ毎月の支払額は半分程度まで抑えることができそうです。

買ったほうが安い

はいそうなんです。

住宅費だけのことをいうとそうなります。

実際にタワーマンションで比較すると、すごく顕著な例があります。

なんば周辺のタワーマンション。

今賃貸で235,000円で貸し出している部屋があるのですが、そのお部屋を賃貸に貸し出す際に売却と並行して考えていたので、その時に査定した金額は5,500万円でした。

5,500万借りた場合、住宅ローンの毎月の支払額は147,000円。(35年払い、変動金利0.7%)

管理費・修繕積立金併せて25,000円ほどですので、それを合わせても172,000円。

実に63,000円も購入したほうが支払額は安くつきます。

しかも、基準にした金利0.7%は今の金利からすると少し高めでの設定です。

実際には0.5%、中には0.4%台で借り入れているケースもあります。

仮に、0.5%の場合ですと毎月の住宅ローン返済額は142,000円とさらに5,000円も支払額は軽減できることになります。

「でも35年払いでしょ?そんなに払い続けれるのかな?」

こういう意見を持っている方もいますが、家賃ならどうでしょう?

35年経っても、50年経っても家賃を0にしてくれることはありませんよね?

今は金利が安いのでこういう現象が起こっているわけですが、金利が高い時期は逆のケースもありました。

同じ額を金利5.5%で借り入れたときのシュミレーションをしてみましょう。

同じ35年返済、金利5.5%で5,500万円を借り入れた場合、毎月の支払額は約295,000円。。。

家賃より高くなりましたよね?

低金利の恩恵がここまで大きいとはあまり考えなかったでしょ?

超低金利で推移している今だから、家を買ったほうが得なんです。

ここまでは、

「それでもまだ、買うほうが得だなんて思えない」

そう思っている人もいると思います。

実は私自身が買ったほうが絶対にいいと思う理由がもう一つあるのです。

その理由は・・・・

ちょっと長文になってしまったので、この続きはVol.2で

近々でUPします。