あらためまして、新年明けましておめでとうございます。

RE/MAX L-styleとして年賀状での新年あいさつをやめてから、もう3年ほど経ちます。

その代わりと言ってはなんですが、お客様それぞれにはLINEで新年のご挨拶をさせていただいております。

昨年住宅を購入いただいたお客様数人から、【住宅ローン控除】の申請の仕方についてご質問がありましたので、今日はその説明をしていきたいと思います。

目次

住宅ローン控除って

住宅ローン控除という制度の説明からまずしますね。

住宅ローン控除の制度は、住宅ローンを利用し一戸建てやマンションを購入、または自宅の増改築を行った方々が、一定の要件を満たした場合、所得税の控除を受けることができる制度です。

所得税だけでは控除しきれない場合、住民税からも控除されます。

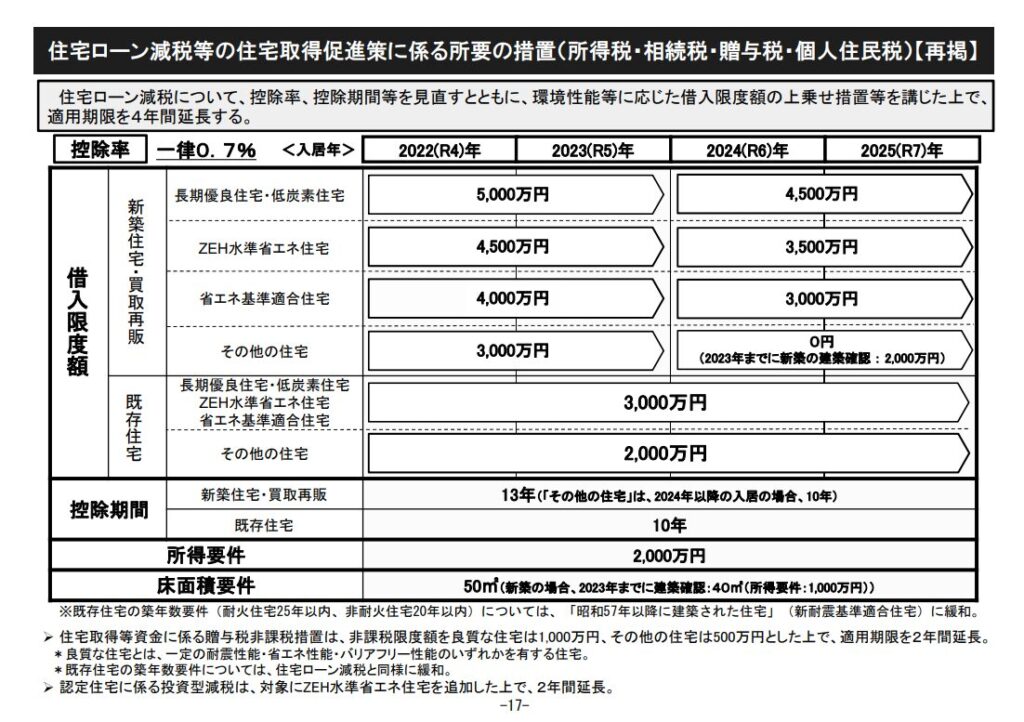

控除率は、年末時の住宅ローン残高に対し、最大0.7%となっています。

中古住宅は既存住宅に含まれ、長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅の要件を満たさない場合は、2000万円×0.7%=14万円が年間最大の控除額となります。

住宅ローン残高が、2000万円を切るまでは毎年14万円の税額控除が受けられるという制度です(最長10年間)

新築住宅の場合は、どの要件にあてはまるかチェックの上、控除額が決まります。

2024年、つまり今年入居した人たちは、新築・中古に限らず住宅ローン控除を受けることができる期間は、最長で10年間へと変更になりました。

また、2024年入居分から長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅以外の新築住宅の場合、住宅ローン控除の適応外となりましたのでご注意ください。(建築確認申請が2023年までに行われた住宅に限って10年間控除を受けることができ、建築確認が2024年以降の住宅は、控除の対象外となりました)

住宅ローン控除を受けるための要件

1.取得してから6ヶ月以内に入居していること

2.住宅ローン控除を受ける年の12月31日まで、引き続き住んでいること。

3.床面積が50㎡以上であること(※所得1000万円以下の世帯に限り、新築で2023年までに建築確認がされた物件は40㎡以下に緩和されています)

4.床面積の1/2以上が自己の居住部分であること(店舗や事務所兼住宅の場合)

5.返済期間が10年以上の住宅ローンを利用していること

6.居住年およびその前2年の計3年間に、3000万円の特別控除や10年超保有の税率の軽減などの優遇措置を受けていないこと

7.親や親族から購入した・贈与された住宅でないこと

8.この特別控除を受ける年分の合計所得金額が、2,000万円以下であること。

以上の要件に加え、既存住宅の場合は建築年の規制もあります。

新耐震基準に適合した住宅であること。つまり、昭和57年以降に建築された物件であること

昭和57年以前の物件の場合、耐震基準適合証明書か耐震等級1以上の性能評価を取得、もしくは売買瑕疵担保責任保険に加入していることが求められます。

これらの要件を満たした場合、住宅ローン控除の適応を受けることができます。

でもこうして書いてみると、すごく難しいよう要件のように見えてしまうのが不思議ですね。

実際には、ほとんどの方が受けることができる制度ですし、物件の要件も購入時に『住宅ローン控除を利用したい』と伝えておくだけでクリアできる話ですので、面倒くさがらずに手続きしておいてくださいね。

住宅ローン控除の手続き

住宅ローン控除を利用するためには、まず初年度に確定申告をする必要があります。

サラリーマンの場合、通常は会社が年末調整を行うため、個人で確定申告を行う機会はありませんが、住宅ローン控除を受ける場合、最初だけは確定申告をする必要があるのです。

2年目以降は確定申告が不要になり、今まで通り年末調整で控除してもらえることになります。

次年度からも、年末ローン残高の証明書などの提出は求められます。

初年度の確定申告

2023年に入居した場合、2024年春、つまり今年の確定申告の時期に確定申告を行います。

入居の翌年に必要な書類を揃え、税務署に確定申告書を提出することになります。

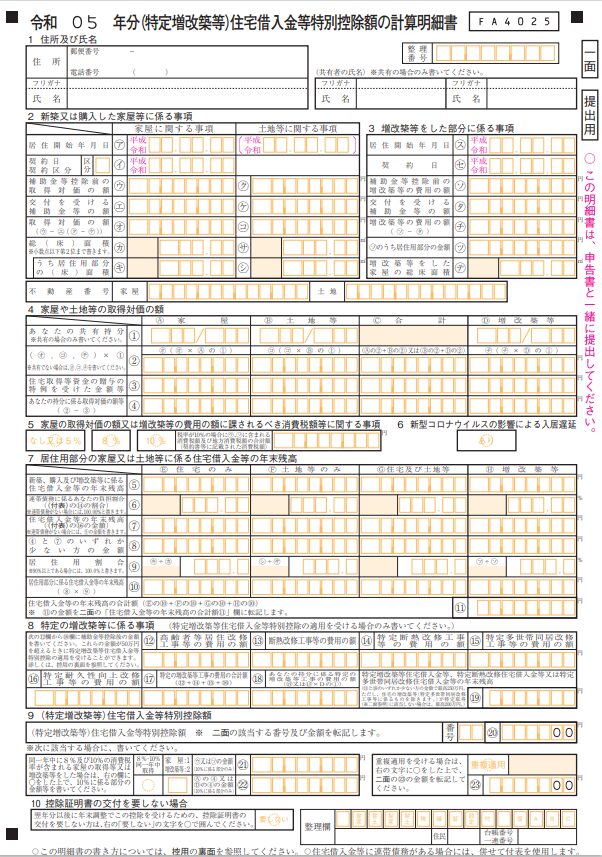

申告時には住宅借入金等特別控除額の計算明細書と確定申告書をご自身で記入する必要があります。

なお、この手続きは管轄の税務署でもできますし、e-Taxでも行うことができます。

e-TAXでの申請のやり方は、国税庁のホームページからもご覧いただけますでの、そのURLを貼り付けておきますね。

ご自身で確定申告に行く場合の説明に戻ります。

ご自身で先ほどの住宅借入金等特別控除額の計算明細書を書く場合、書きなれていない人はかなり困惑すると思います。

土地と建物の価格って契約書に書いていないとか、建物の面積はどこに書いてあるの?とか。

まず入力する前に、必要な書類を手元に用意しましょう。

確定申告に必要な書類

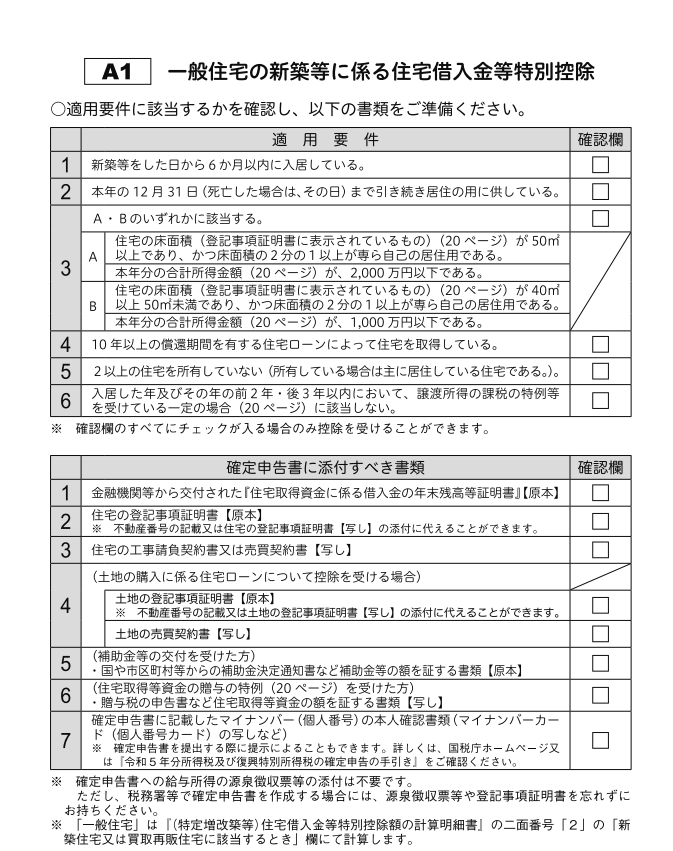

まず、こちらのチェックリストに基づき、再度要件を確認しましょう。

適用要件は大丈夫でしたでしょうか?

新築住宅、中古住宅など種別ごとにチェックリストがあるみたいですので、そのリストはこちらからご覧いただけます。

その下に、添付すべき書類と書いてありますが、確定申告時に必要な書類が何点かあります。

その書類も同時に提出(e-Taxの場合はファイル添付)しなくてはいけませんし、書類を見ながら入力することになりますので、事前に用意したうえで確定申告に臨みましょう。

1.本人確認書類(マイナンバーカードや免許証がこれにあたります)

2.借入金の年末残高等証明書。こちらは住宅ローンを組んだ金融機関から、新居の方へ郵送で送られてきています。

3.住宅の登記事項証明書。いわゆる不動産の謄本のことです。建物の建築年月日、所有者、面積などが記載されています。

4.売買契約書、工事請負契約書(リフォームや新築時)。

ここに書かれている金額を書き写すことになりますが、中古住宅の場合、土地価格と建物価格が明確に記載されていない場合があります。

その場合、適当に記載してしまってはいけません。

将来その不動産を売却する際の基準値になるからです。

ここではあまり詳しく説明しませんが、売却する場合、取得時の金額と売却時の金額を比較し不動産譲渡税の金額が決まっていきます。

土地と建物のうち、建物は使用した期間によって減価償却(使用した分価値が下がる)分を計算に入れないといけません。

建物価格を適当に高く記載してしまえば、その分償却金額が多くなるため、売却時の譲渡税対象額が高くなる恐れもありますので、実際の根拠に基づいて記載するようにしましょう。

先ほどのリストに書いてある書類ですが、該当しない場合はこの4点の書類だけで大丈夫です。

ここまで、いろいろ、少しでも分かりやすく説明してきたつもりではありますが、まだまだ分かりにくい点も多いかもしれません。

そこで、私がお勧めするのは前述した必要書類一式を持って、管轄の税務署に行って、教えてもらいながら手続きをする方法です。

確定申告の時期には、税務署内に相談コーナーが必ず設けられていますし、確定申告の時期の前でも、税務職員さんが指導してくれます。

常日頃から確定申告をやっている自営業者の方ならともかく、サラリーマンの方にとって確定申告ってまったく馴染みのないものですから悩みますよね。

実際、この手続きを奥さんに任せっきりにしたため、夫婦仲が悪くなったという笑えない話もあるくらいです。。。

中古住宅の場合でも年間最大14万円、それが10年間にわたりもらえる制度ですので、140万円の仕事と割り切って挑んでみてください。

ちなみに、初年度はこの確定申告後1ヶ月~1ヶ月半後くらいに、所得税の還付金が指定した口座に振り込まれてきます。

決して少ない金額ではありませんので、今年の夏の家族旅行に充てるのか、住宅ローンの足しにするのかを悩んでみてください。

間違えても夫婦げんかのきっかけにはしないでくださいね(笑)