不動産を売却し、利益が出た場合は税金がかかります。

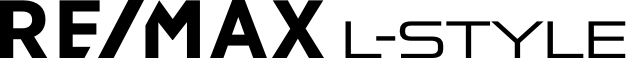

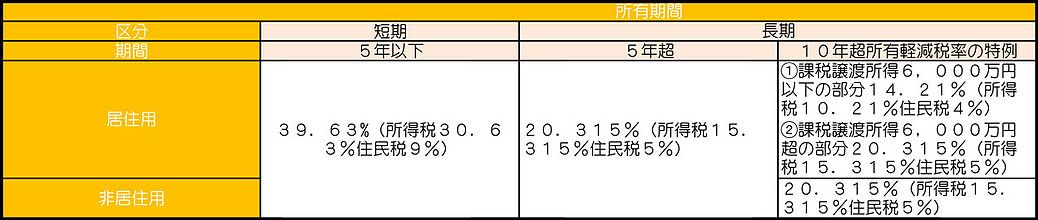

不動産譲渡税には「長期譲渡」と「短期譲渡」があります。これは、所有していた期間によって判断します。

売却した年の1月1日時点で所有期間が5年を超えていると「長期譲渡」。5年未満なら「短期譲渡」となります。

長期譲渡の場合かかる税金は所得税15%(所得税に対しさらに復興特別所得税として、所得税額の2.1%が加算されます)+住民税5%の合計20.315%かかります。

短期譲渡の場合は、所得税30%(所得税に対しさらに復興特別所得税として、所得税額の2.1%が加算されます)+住民税9%の合計39.63%かかります。

この税金は売却益に対して課税されることになります。

基本的に、購入価格-売却価格=利益で計算はされますが、単純に売却金額から購入金額を差し引けばいいというわけではありません。

まず、売却価格には、売買代金の他に

①仲介手数料

②測量費

③登記費用

④売買契約書の印紙代

⑤売却するときに借家人などに支払った立退料

⑥建物を取り壊して土地を売るときの取壊し費用

その他に、売買契約をした後に、他の購入希望者により高い価額で売却するために(更に有利な条件で売るため)最初の契約者に支払った違約金。

借地権を売るときに地主の承諾をもらうために支払った名義書換料。その資産の譲渡価額を増加させるために、その資産の維持や管理のためにかかった費用なども含むことができます。

ただし、居住中に修繕した修繕費用は基本的には含むことはできません。

これらの金額を売却にかかった費用として計上することができます。

今度は、購入費用(取得費)にはどんな費用が含まれるかを見ていきます。

①売った土地や建物を買い入れたときの購入代金

②仲介手数料

③売買契約書の印紙代

④土地などの改良費

⑤リフォーム費用や設備費用

⑥測量費

注)抵当権抹消登記に要した費用や、相続の名義変更登記費用等は取得費には含まれません。

譲渡所得の金額は、土地や建物を売った金額から取得費と譲渡費用を差し引いて計算します。

取得費は、上記で説明した通り、土地の場合は購入時の購入代金や購入手数料などの合計額です。

しかし、建物の場合は、その建物の建築代金や購入代金などの合計額がそのまま取得費になるわけではありません。

建物は使用したり、期間が経過することによって価値が減少していきます。

⇒建物の取得費は建物の購入代金などの合計額から減価償却費相当額を差し引く必要があります。

この減価償却費相当額は、その建物が事業に使われていたのかとそれ以外(居住用)の場合では異なります。

<事業用の場合>

譲渡時までの各年分の事業所得等の必要経費に算入される減価償却費の額の累計額を、その資産の取得価額等の合計額から控除して計算します 経過年数は月割り計算 になります。

<居住用の場合>

耐用年数については事業用資産の耐用年数の1.5倍の耐用年数(1年未満の端数切捨て)に応ずる償却率とし、経過年数は年単位(6ヶ月以上の端数は1年とし、6ヶ月未満は切捨て)で計算します 。

耐用年数と償却率

<耐用年数>

建物の構造によって大きく以下のように法定耐用年数が決められています。

-

鉄筋コンクリート(RC)・・・47年

-

重量鉄骨・・・・・・・・・・34年

-

木造・・・・・・・・・・・・22年

*居住用の場合は上記年数の1.5倍で計算します。

詳しくは国税局のホームページ「耐用年数(建物・建物附属設備)」でご覧いただくことができます。

<償却率>

建物の耐用年数の償却率は、国税庁が発表している「減価償却資産の償却率表」で耐用年数にあてはめて調べることができます。新築物件の場合は、そのまま法定耐用年数の償却率に当てはめて調べることができます。

譲渡所得の金額は、土地や建物を売った金額から取得費と譲渡費用を差し引いて計算しますが、取得費の中から、建物の減価償却分を差し引き、いくらの金額になるのか、それに基づいて、長期譲渡所得になるのか、短期譲渡所得になるのかを計算します。

ここでようやく税率が判明することになります。

取得費(購入金額)が分からない場合は、譲渡価額の5%を概算取得費として計上することができます。

ただし、戦前や戦後間もない時代に購入した不動産ならまだしも、直近で取得している不動産なら譲渡価額の5%で計算するのはあまりにも安すぎることにもなりますので、その際には当時の相場を示す資料を提示することにより、取得費を計上できることがありますので必ず専門家にご相談ください。

また、売却物件が居住用財産だった場合には、税率の軽減の特例が使えます。

『3,000万円特別控除』や『所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例』が使えるケースもありますので、その2つについてはまたこのブログでご紹介いたします。

そちらもご覧ください。